Dove Walmart, Amazon e Target stanno spendendo miliardi in un’economia in rallentamento

Quando l’economia rallenta, la classica risposta per le imprese consumer è quella di tagliare: rallentare le assunzioni, magari licenziare i lavoratori, ridurre drasticamente il marketing o addirittura rallentare il ritmo degli investimenti tecnologici, ritardando i progetti fino a quando l’attività non avrà ripreso a crescere.

Ma non è affatto ciò che il travagliato settore del commercio al dettaglio americano sta facendo quest’anno.

Con l’indice S&P Retail in calo di quasi il 30% quest’anno, la maggior parte del settore sta aumentando gli investimenti nella spesa in conto capitale a due cifre, inclusi i leader del settore Walmart Inc (NYSE: WMT) e Amazon.com, Inc. (NASDAQ: AMZN). Tra i livelli più alti, solo Gap Inc (NYSE: GPS) e la catena di miglioramento domestico Lowe`s Companies Inc (NYSE: LOW) stanno tagliando in modo significativo. Presso il rivenditore di elettronica Best Buy Co Inc (NYSE: BBY), i profitti del primo semestre sono diminuiti di oltre la metà, ma gli investimenti sono aumentati del 37%.

“C’è sicuramente preoccupazione e consapevolezza sui costi, ma c’è una definizione delle priorità”, ha affermato Thomas O’Connor, vicepresidente della ricerca sulla vendita al dettaglio della catena di approvvigionamento presso la società di consulenza Gartner. “Una lezione è stata presa dall’indomani della crisi finanziaria”, ha detto O’Connor.

Quella lezione? È probabile che gli investimenti effettuati da leader con grandi spese come Walmart, Amazon e Home Depot Inc (NYSE: HD) portino a sottrarre clienti a rivali più deboli il prossimo anno, quando si prevede che il flusso di cassa discrezionale dei consumatori rimbalzerà da una siccità durata un anno nel 2022 e rilanciare lo shopping dopo che la spesa per i beni si è effettivamente ridotta all’inizio di quest’anno.

Dopo la recessione del 2007-2009, 60 società classificate da Gartner come “società in crescita efficiente” che hanno investito durante la crisi hanno visto gli utili raddoppiare tra il 2009 e il 2015, mentre i profitti di altre società sono cambiati di poco, secondo un rapporto del 2019 su 1.200 aziende statunitensi ed europee.

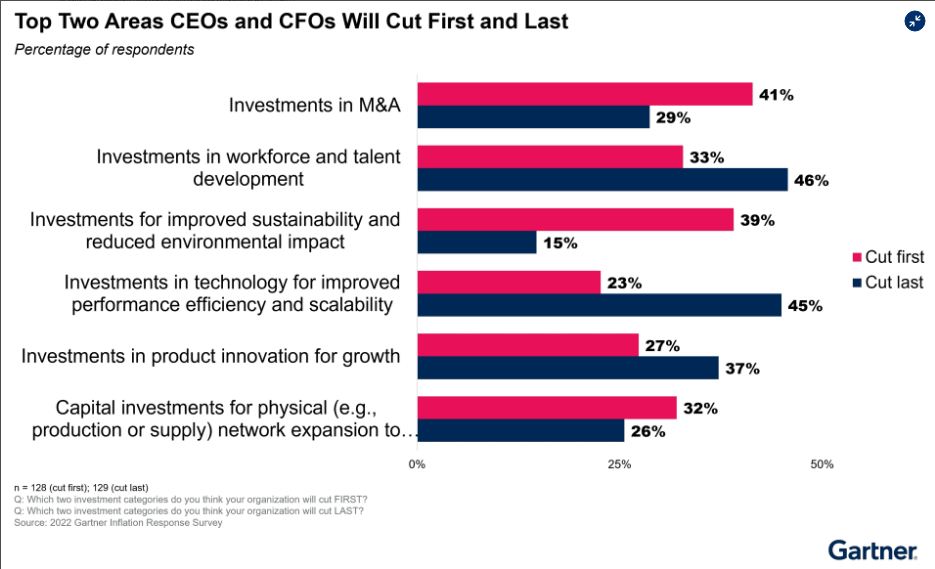

Le aziende hanno preso a cuore questi dati, con un recente sondaggio Gartner sui dirigenti finanziari di tutti i settori che mostra che gli investimenti in tecnologia e sviluppo della forza lavoro sono le ultime spese che le aziende intendono tagliare mentre l’economia lotta per impedire che la recente inflazione provochi una nuova recessione. I budget per le fusioni, i piani di sostenibilità ambientale e persino l’innovazione di prodotto stanno passando in secondo piano, mostrano i dati di Gartner.

Oggi, alcuni rivenditori stanno migliorando il funzionamento delle catene di approvvigionamento tra i negozi ei loro fornitori. Questo è un punto focale di Home Depot, per esempio. Altri, come Walmart, stanno guidando per migliorare le operazioni in negozio in modo che gli scaffali vengano riforniti più rapidamente e si perdano meno vendite.

La tendenza verso maggiori investimenti è in costruzione da un decennio, ma è stata catalizzata dalla pandemia di Covid, ha affermato l’economista del Progressive Policy Institute Michael Mandel.

“Anche prima della pandemia, i rivenditori stavano passando da investimenti in strutture a investimenti attivi in attrezzature, tecnologia e software”, ha affermato Mandel. “[Between 2010 and 2020], gli investimenti in software nel settore della vendita al dettaglio sono aumentati del 123%, rispetto a un aumento del 16% nel settore manifatturiero.”

In Walmart, il denaro si sta riversando in iniziative tra cui VizPick, un sistema di realtà aumentata collegato ai telefoni cellulari dei lavoratori che consente ai dipendenti di rifornire gli scaffali più velocemente. La società ha aumentato la spesa in conto capitale del 50% a 7,5 miliardi di dollari nella prima metà del suo anno fiscale, che termina a gennaio. Il suo budget di spesa in conto capitale quest’anno dovrebbe aumentare del 26% a 16,5 miliardi di dollari, ha affermato l’analista di CFRA Research Arun Sundaram.

“La pandemia ha ovviamente cambiato l’intero ambiente di vendita al dettaglio”, ha affermato Sundaram, costringendo Walmart e altri a essere efficienti nei loro back office e ad abbracciare ancora di più i canali online e le opzioni di ritiro in negozio. “Ha permesso a Walmart e a tutti gli altri rivenditori di migliorare le proprie catene di approvvigionamento. Vedi più automazione, meno prelievo manuale [in warehouses] e più robot”.

La scorsa settimana, Amazon ha annunciato la sua ultima acquisizione di robotica per magazzini, l’azienda belga Cloostermans, che offre tecnologia per aiutare a spostare e impilare pallet e merci pesanti, nonché imballare i prodotti insieme per la consegna.

La campagna di Home Depot per rinnovare la sua catena di approvvigionamento è in corso da diversi anni, ha affermato O’Connor. Il suo impegno nella catena di fornitura unica per ora sta effettivamente danneggiando i profitti, secondo le informazioni finanziarie dell’azienda, ma è fondamentale sia per l’efficienza operativa che per un obiettivo strategico chiave: creare legami più profondi con gli appaltatori professionisti, che spendono molto di più dei fai-da-te che sono stati il pane quotidiano di Home Depot.

“Per servire i nostri professionisti, si tratta davvero di rimuovere l’attrito attraverso una moltitudine di offerte e capacità di prodotti migliorate”, ha detto il vicepresidente esecutivo Hector Padilla agli analisti durante la telefonata del secondo trimestre di Home Depot. “Questi nuovi asset della catena di approvvigionamento ci consentono di farlo a un livello diverso”.

Il negozio del futuro per i marchi di vendita al dettaglio che invecchiano

Alcuni rivenditori broadline sono più concentrati sull’aggiornamento del marchio di un negozio che invecchia. Alla Kohl’s Corporation (NYSE: KSS), il momento clou del budget di spesa in conto capitale di quest’anno è l’ampliamento del rapporto dell’azienda con Sephora, che quest’anno aggiungerà mini-store all’interno di 400 negozi Kohl’s. La partnership aiuta il rivenditore del mercato medio ad aggiungere un elemento di stile alla sua immagine altrimenti noiosa, che ha contribuito alla sua crescita delle vendite relativamente debole nella prima metà dell’anno, ha affermato Landon Luxembourg, esperto di vendita al dettaglio presso la società di consulenza Third Bridge. L’investimento del primo semestre è più che raddoppiato quest’anno da Kohl’s.

Secondo il direttore finanziario Jill Timm, circa 220 milioni di dollari dell’aumento della spesa di Kohl erano legati agli investimenti nell’inventario di prodotti di bellezza per supportare i 400 negozi Sephora aperti nel 2022. “Continueremo che nel prossimo anno. …Non vediamo l’ora di lavorare con Sephora su quella soluzione per tutti i nostri negozi”, ha detto agli analisti durante l’ultima chiamata sugli utili dell’azienda a metà agosto.

Target sta spendendo 5 miliardi di dollari quest’anno aggiungendo 30 negozi e aggiornando altri 200, portando il conteggio dei negozi rinnovati dal 2017 a oltre la metà della catena. Sta inoltre ampliando la propria partnership di bellezza, svelata per la prima volta nel 2020, con Ulta Beauty Inc (NASDAQ: ULTA), aggiungendo 200 centri Ulta in negozio per averne 800.

E il più grande investitore di tutti è Amazon.com, che ha registrato oltre $ 60 miliardi di spese in conto capitale nel 2021. Sebbene i numeri di spesa in conto capitale riportati da Amazon includano la sua divisione di cloud computing, nella prima metà dell’anno ha speso quasi $ 31 miliardi in proprietà e attrezzature – in aumento rispetto a un 2021 già record – anche se l’investimento ha reso negativo il flusso di cassa libero della società.

Questo è sufficiente per far frenare un po’ anche Amazon, con il chief financial officer Brian Olsavsky che dice agli investitori che Amazon sta spostando una parte maggiore dei suoi investimenti nella divisione cloud computing. Quest’anno, si stima che circa il 40% della spesa sosterrà magazzini e capacità di trasporto, in calo rispetto al 55% combinato dell’anno scorso. Prevede inoltre di spendere meno per i negozi in tutto il mondo – “per allinearsi meglio con la domanda dei clienti”, ha detto Olsavksy agli analisti dopo i suoi guadagni più recenti – già una voce di budget molto più piccola su base percentuale.

A Gap, che ha visto le sue azioni diminuire di quasi il 50% quest’anno, i dirigenti hanno difeso i tagli alla spesa in conto capitale, dicendo che devono difendere i profitti quest’anno e sperare di riprendersi nel 2023.

“Riteniamo inoltre che ci sia un’opportunità per rallentare in modo più significativo il ritmo dei nostri investimenti in tecnologia e piattaforma digitale per ottimizzare meglio i nostri profitti operativi”, ha detto agli analisti Katrina O’Connell, chief financial officer, dopo i suoi guadagni più recenti.

E Lowe ha deviato la domanda di un analista sui tagli alla spesa, dicendo che potrebbe continuare a prendere quote di mercato dai concorrenti più piccoli. Lowe’s è stato il miglior rendimento del mercato azionario rispetto a Home Depot negli ultimi periodi di un anno e da inizio anno, sebbene entrambi abbiano registrato cali considerevoli nel 2022.

“Il miglioramento della casa è un mercato da 900 miliardi di dollari”, ha affermato Marvin Ellison, CEO di Lowe, senza menzionare Home Depot. “E penso che sia facile concentrarsi solo sui due più grandi attori e determinare il guadagno complessivo della quota di mercato solo sulla base di quello, ma questo è un mercato davvero frammentato”.