Il mercato è messo male, ma Amazon spicca tra la folla

Un po’ si vince e un po’ si perde, no?

Bene, ho perso. Ho acquistato azioni Amazon a settembre 2020, quando erano scambiate a $155 per azione. Come molte cose nel mondo degli investimenti, tutto andava a meraviglia fino al 2022.. Infatti, fino al 5 aprile, veniva scambiato a $168, un buon aumento dell’8% dal mio acquisto. Mentre scrivo questo, tuttavia, viene scambiato a $122 dopo un calo negli ultimi due mesi.

[inv-florish id="10097227"]

I motivi sono facili da individuare e probabilmente sei stanco di sentirne parlare. La guerra russa, la brutta combo di inflazione dilagante e rallentamento della crescita, con tutto questo unito a una Fed aggressiva. Tutto ciò che potrebbe andare storto sta andando storto, con il risultato che l’ambiente più rischioso nell’ambiente recente.

Ma con una divisione azionaria avvenuta ieri, per la prima volta dal boom delle dot-com, mi è venuta voglia di rivalutare il titolo. Amazon ora rappresenta un acquisto, in calo del 25% finora quest’anno e del 35% sui massimi storici?

Credo di sì.

Dominio del mercato

Amazon ha il mercato alle strette. Oltre la metà dell’e-commerce scorre attraverso Amazon, un numero assolutamente sbalorditivo. La maggior parte delle persone lo conosce, tuttavia il predominio di Amazon Web Services (AWS) è meno noto. AWS controlla il 33% del mercato del cloud computing. In effetti, una delle grandi critiche alla cosiddetta decentralizzazione di Web3 è che la stragrande maggioranza delle piattaforme è ancora costruita su AWS, che è molto centralizzato.

Il cloud computing è un’area in forte crescita che non sta rallentando. L’anno scorso AWS ha realizzato un utile operativo di $18,5 miliardi e oltre la metà dell’utile dell’intera azienda è stata ricavata da AWS ogni anno dal 2014. La sua crescita stellare è parte del motivo per cui Andy Jassy, capo di AWS per 15 anni, è stato selezionato per avere successo Jeff Bezos come CEO.

Inoltre, con l’aumento delle probabilità di una recessione imminente, questo potrebbe effettivamente andare ulteriormente a favore di AWS, poiché le aziende saranno spinte a passare ai servizi di cloud pubblico piuttosto che costruire i propri data center, che in genere sono imprese estremamente costose.

Investimento

Ho piena fiducia nel lato AWS del business perché nulla deve davvero cambiare. È cresciuto a un tasso del 35%, quindi anche un calo al 15% o al 20% lo renderebbe comunque un aspetto estremamente redditizio del business. Il punto cruciale arriva dal lato dell’e-commerce, dove gli analisti stanno diventando sempre più ribassisti.

Ma le cose non sono così terribili come il mercato ti farebbe credere anche qui. In effetti, Amazon è già stato qui. Di recente ha riportato la sua prima perdita trimestrale a $3,8 miliardi dal 2015 e ha avvertito che potrebbero essere in arrivo ulteriori perdite. Le azioni sono scivolate prontamente del 10%.

Ma ciò era in gran parte dovuto all’infrastruttura di distribuzione che l’azienda ha raddoppiato in due anni, avendo impiegato più di due decenni per costruire l’infrastruttura originale. In particolare, questo è esattamente quello che è successo durante il boom delle dot-com, quando Amazon ha anche riportato perdite operative per miliardi di dollari mentre investiva pesantemente in se stessa.

Proprio successo allora, Amazon sta sacrificando i profitti attuali per quelli futuri. È una storia vecchia quanto il tempo. Se Amazon fosse una società privata, gli investitori sarebbero contenti. Ma i brutti guadagni trimestrali e la sete di gratificazione immediata stanno facendo scendere il prezzo delle azioni.

Valutazione

Non c’è bisogno che mi ascolti parlare di AWS e dell’e-commerce. I punti di forza di Amazon sono ben pubblicizzati. Ma ciò che è cambiato nell’ultimo mese è la valutazione. Ora viene scambiato con un rapporto tra valore aziendale e EBITDA di 18,9, rispetto a una media di oltre 52 dal 2008.

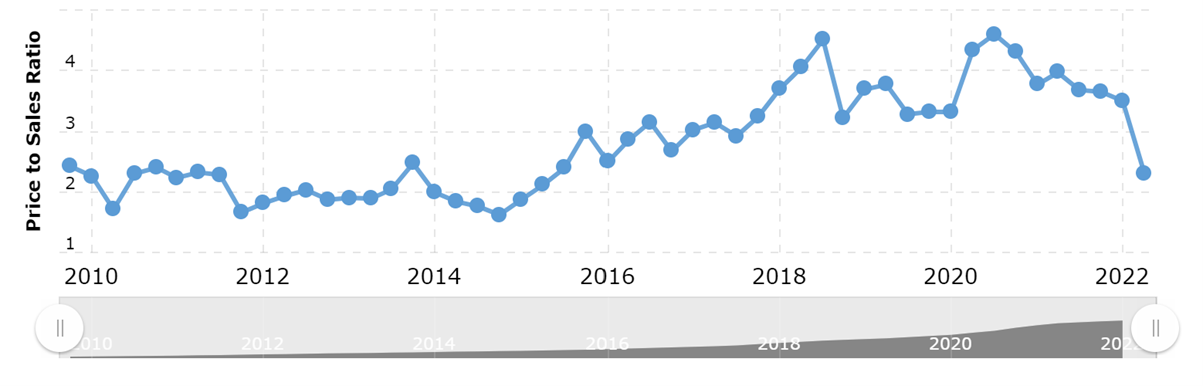

Anche il rapporto prezzo-vendita sembra conveniente a 2,31, fino al valore più basso dal 2015, come mostra il grafico sottostante.

Il consiglio di amministrazione è stato inoltre autorizzato a riacquistare $10 miliardi di azioni a marzo, una mossa che ha cercato di trarre vantaggio dal calo delle valutazioni. Il normale avvertimento dei riacquisti di azioni che suggerisce una crescita vacillante non si applica qui: Amazon è stata storicamente molto riluttante a riacquistare e ha già speso enormemente negli ultimi tempi, come discusso sopra. Qui non mancano i piani di crescita e innovazione: e-commerce, cloud computing, pubblicità digitale, Prime video (espansione sportiva) hanno tutti grandi progetti, solo per citarne alcuni.

In conclusione

In sintesi, per Amazon non è cambiato nulla. Il mercato in questo momento è ovviamente ripugnante, con prezzi ridotti in ogni classe di asset. Tuttavia, non sono sicuro che il taglio prelevato da Amazon sia giustificato.

La sua attività di cloud computing (AWS) rimane un colosso, con una crescita improbabile che cesserà presto. Il lato dell’e-commerce ha suscitato sussulti dagli analisti, ma sono più che disposto a riporre la mia fiducia nel management che l’aumento della spesa negli ultimi due anni darà i suoi frutti in futuro, soprattutto perché l’abbiamo visto da Amazon nel passato.

Con AWS su cui ripiegare, Amazon andrà bene. Aggiungi le metriche di valutazione dello sconto e quella che considero una mossa promettente per riacquistare azioni, e Amazon sembra di buon valore, il miglior valore visto da un po’ di tempo.

Non vedo davvero niente di negativo per l’azienda come prospettiva, rispetto alla mia tesi di acquistarla nel 2020. Certo, sono sott’acqua all’acquisto dopo un crollo del mercato e forse questa è solo una forma espressiva di far fronte, ma vendere le mie azioni Amazon qui non mi è nemmeno passato per la mente.