3 motivi per acquistare azioni statunitensi

Questa settimana le azioni statunitensi sono crollate dopo che la Federal Reserve ha aumentato il tasso di interesse di 50 punti base. Questo è un buon momento per acquistare o no?

Mercoledì la Federal Reserve degli Stati Uniti ha alzato il tasso di interesse di 50 punti base. Una mossa molto attesa, che è stata accolta con un rally del mercato azionario.

In qualche modo i partecipanti al mercato hanno considerato la decisione della Fed come accomodante rispetto a quanto era già stato prezzato. Poiché la Fed ha annunciato un percorso più morbido verso l’inasprimento quantitativo, il mercato è salito il giorno dell’annuncio del rialzo dei tassi.

Ma il rally non è durato a lungo. Le azioni statunitensi hanno chiuso la settimana in netto ribasso rispetto alla chiusura nel giorno dell’annuncio, innescando i timori che questa tendenza possa continuare nelle settimane a venire.

Sebbene ci siano molte ragioni per essere ribassisti, eccovi alcuni punti che sostengono il rialzismo:

- Nasdaq 100 è al suo punto di supporto;

- “Markets In Turmoil” – un indicatore con un track record perfetto;

- Le valutazioni sono migliorate.

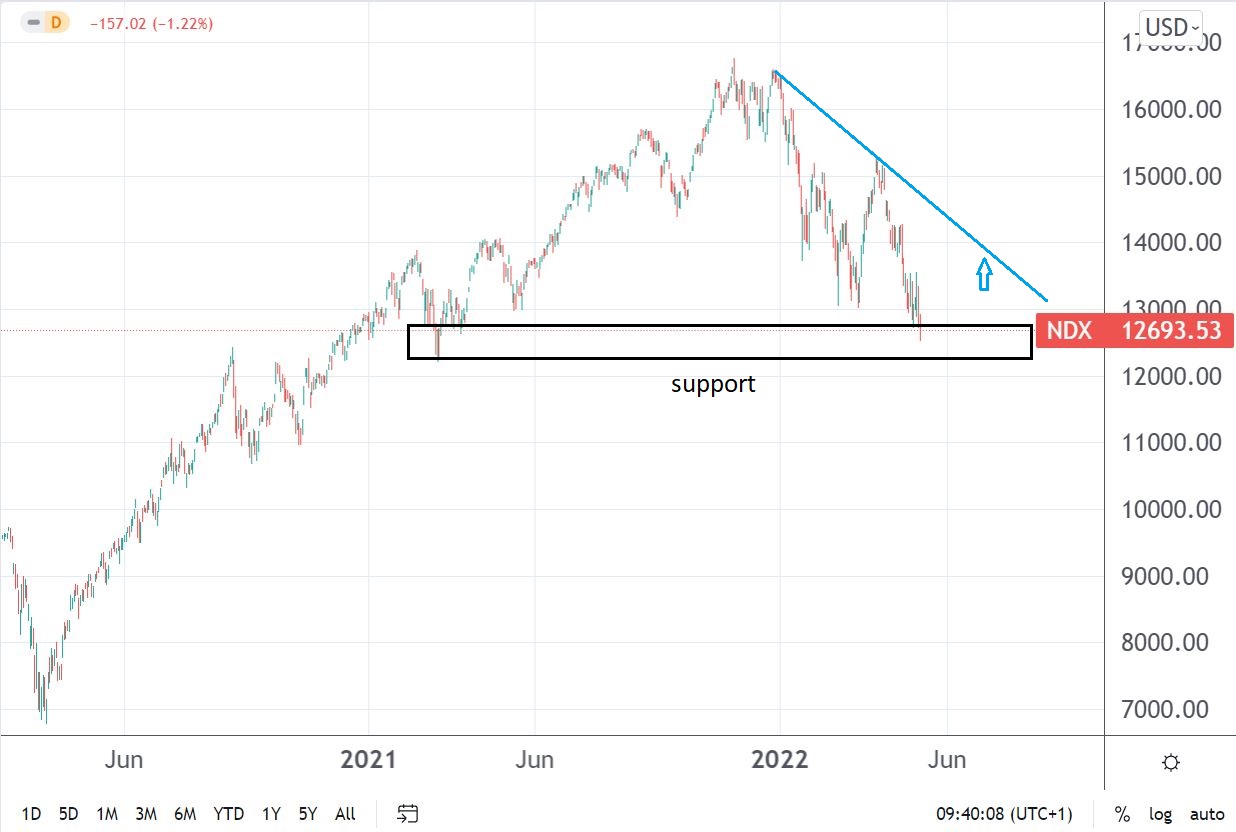

Nasdaq 100 incontra il supporto

Il settore tecnologico è stato forse quello più colpito quest’anno. Dopo aver chiuso il 2021 ai massimi, l’indice Nasdaq 100 è sceso di diverse migliaia di punti.

In questo momento ha incontrato il supporto nell’area 12.700 e un rimbalzo sopra 14.000 riporterebbe il controllo dei rialzisti. In altre parole, finchè è sopra ai 12.000 il Nasdaq 100 rimane rialzista e una mossa sopra 14.000 rincarerebbe la dose.

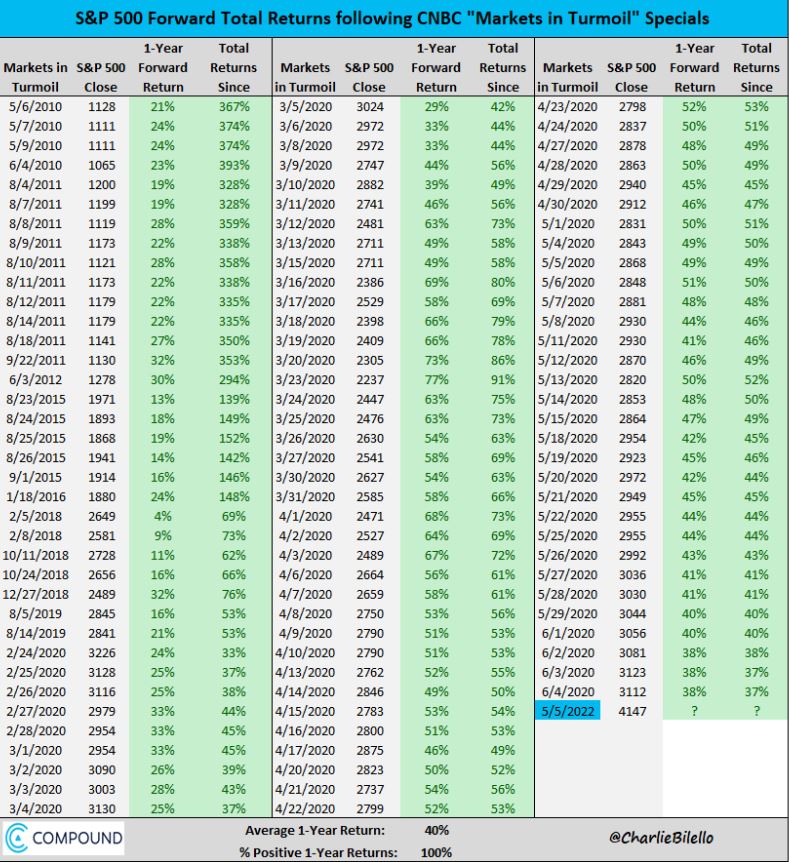

La CNBC ha pubblicato il suo famoso titolo “Markets In Turmoil”.

Quando le azioni scendono bruscamente, il panico domina. Gli investitori vendono le loro partecipazioni per paura di un ulteriore ribasso e i media finanziari pubblicano titoli apocalittici.

Un titolo del genere è l’ormai famoso “Markets In Turmoil” della CNBC. La televisione finanziaria lo ha trasmesso il 5 maggio, un giorno dopo che la Federal Reserve ha rilasciato la sua dichiarazione del FOMC, in un momento in cui il mercato azionario ha invertito i guadagni realizzati subito dopo la decisione della Fed.

Solo che in questo caso l’indicatore è l’esatto opposto.

Ogni volta che questo titolo è stato pubblicato sulla CNBC negli ultimi 12 anni, è stato seguito da una brusca inversione del mercato azionario. Pertanto, il rendimento medio di 1 anno è del 40% e la percentuale dei rendimenti di 1 anno è del 100%.

In altre parole, questo è l’indicatore contrarian con un track record perfetto.

Le valutazioni sono migliorate

Durante la pandemia di COVID-19, il mercato azionario è rimbalzato dal calo iniziale ed è salito a livelli record. Il settore tecnologico ha guidato altri settori e le valutazioni hanno raggiunto livelli vertiginosi.

Pertanto, l’attuale correzione offre valutazioni migliori per gli investitori a lungo termine. Ad esempio, Microsoft è ora un’azienda che genera 8,45$ per azione in FCF (flusso di cassa gratuito) e ha un fatturato in crescita del 20%. In confronto, nel 2019, i ricavi sono cresciuti solo del 15% e Microsoft aveva 4,34$ per azione in coda a FCF.

Per riassumere, mentre il selloff del 2022 potrebbe aver spaventato molti investitori, tali correzioni non sono insolite e le valutazioni migliorate potrebbero tentare coloro che sono disposti ad acquistare il calo.